TÜSİAD ve IFA Türkiye’nin işbirliğiyle 26 Nisan 2019 günü İstanbul’da düzenlenen “Uluslararası Vergilendirmede Güncel Gelişmeler” başlıklı konferansta “Çok Taraflı BEPS Anlaşması’nda Türk Vergi Anlaşmalarını Etkileyen Somut Hükümler” konulu dördüncü oturumda “İşyeri Hükmünün Sonuçları” konulu tebliği sundum. Konuşmanın kaset dökümünün ilerleyen dönemde bir kitap olarak basılacağını zannediyorum.

(Ek: Söz konusu kitap 2020’nin sonuna doğru yayımlandı. Şuradan erişebilirsiniz: https://tusiad.org/tr/yayinlar/raporlar/item/10750-uluslararasi-vergilendirmede-guncel-gelismeler)

Konuya ilgi duyanlar için sunumumun ses kaydını, slaytlarımı ve bu konuşma için hazırladığım taslak metni aşağıda paylaşıyorum. (Ufak tefek dil sürçmelerim olmuş; örneğin “teşebbüs” diyeceğim bir iki yerde “işyeri” deyivermişim. Affedin lütfen…)

ÇOK TARAFLI BEPS ANLAŞMASINDA İŞYERİ HÜKMÜNÜN SONUÇLARI

(Taslak Konuşma Metnidir!)

Dr. Ertuğrul AKÇAOĞLU

I. Arka Plan

2013-2015 arasında yürütülen BEPS projesinin on beş eylem planına, ki bunlardan yedincisi “Şirket Statüsünden Yapay Yollarla Kaçınmanın Önlenmesi” idi, ek olarak 7 Haziran 2017’de Çok Taraflı BEPS Konvansiyonu imzaya açıldı. Aralarında Türkiye’nin de bulunduğu 87 ülke bu konvansiyonu imzaladı ve konvansiyon söz konusu ülkelerin 20’si bakımından yürürlüğe girmiş durumda.

Bilindiği üzere, Çok Taraflı BEPS Konvansiyonu taraf ülkelerin kendi aralarında daha önceden yapmış oldukları iki taraflı çifte vergilendirmeyi önleme anlaşmalarının içeriklerini, metinlerine doğrudan müdahale etmeksizin, kısmen değiştiriyor. Böylelikle agresif vergi planlaması yoluyla gelirin yapay yöntemlerle vergisiz ya da düşük verginin uygulandığı ülkelere kaydırılmasının önüne geçmek amaçlanıyor.

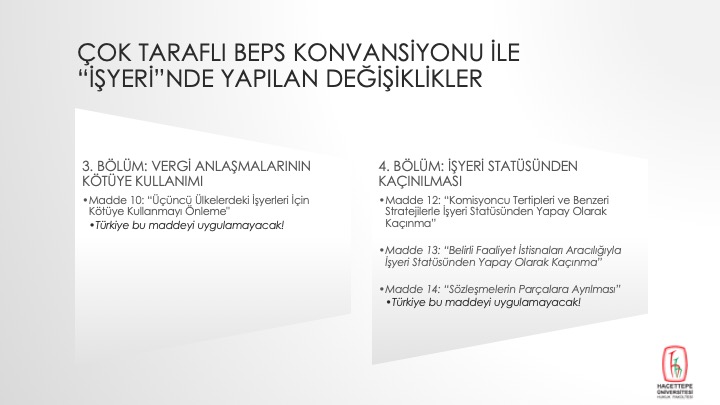

Çok Taraflı BEPS Konvansiyonundaki hükümlerin bazıları, ticari kazançların vergilendirilmesi bakımından çifte vergilendirme anlaşmalarının anahtar kavramı olan “işyeri” (permanent establishment) ile ilgili. Konvansiyon, “Vergi Anlaşmalarının Kötüye Kullanımı”na ilişkin 3. bölümünün 10. maddesinde “Üçüncü Ülkelerdeki İşyerleri İçin Kötüye Kullanmayı Önleme”yi amaçlayan bir düzenleme içeriyor. Bunun ötesinde, Konvansiyonun 4. bölümü tümüyle “İşyeri Statüsünden Kaçınılması”na ayrılmış durumda.

Şimdi sırasıyla bu düzenlemelerin ne anlama geldiğine bakacağız. Ancak, öncelikle, çifte vergilendirmeyi önleme anlaşmalarında “işyeri”nin ne şekilde düzenlenmiş olduğunu; işlevini ve kapsamını, kısaca hatırlamakta fayda görülmektedir.

a. İşyeri (Permanent Establishment)

Ticari kazançların vergilendirilmesi bakımından OECD Modelini örnek alarak akdedilmiş çifte vergilendirmeyi önleme anlaşmaları uyarınca bir taraf devletin bir teşebbüsü diğer taraf devlette bir “işyeri” aracılığıyla ticari faaliyet sürdürmediği sürece ticari kazançların o diğer devlet tarafından vergilendirmeye tabi tutulması mümkün değildir. İşyerinin varlığı halinde ise devlet sadece “işyerine atfedilebilen kazançlar” üzerine vergi salma imkanı kazanır.

Her durumda mükellefin yerleşik olduğu ülke temel vergilendirme yetkisini haizdir. Bu ülke, ticari kazançlar da dahil olmak üzere kişinin tüm geliri üzerine vergi ödeyebilir; ancak, çifte vergilendirmenin söz konusu olması halinde, bunu giderme ödevi de kendisine yüklenmiştir.

Kaynak ya da pazar ülkesi olarak adlandırılan, sınırları içinden ticari kazanç elde edilen ülkenin bu kazanç üzerine vergi salabilmesi, ülkede bir işyerinin bulunması şartına bağlandığından, “işyeri” kavramının ne anlama geldiğinin iyi bilinmesi gerekir.

Devletlerin vergi kanunları kendi egemenlik alanları bakımından işyeri kavramını tanımlayabilir ve ona işlev yükleyebilirler. Örneğin Türk vergi hukukunda, dar yükümlü mükellefler sadece “Türkiye’de elde ettikleri” gelir üzerinden vergi öderler. Ticari kazançlar bakımından, kazanç sahibinin Türkiye’de işyerinin olması veya daimi temsilci bulundurmasının ve kazancın bu yerlerde veya bu temsilciler vasıtasıyla sağlanmasının halinde kazanç Türkiye’de elde edilmiş sayılır. Vergi Usul Kanunu 156. maddesinde “iş yeri”ni “mağaza, yazıhane, idarehane, muayenehane, imalathane şube, depo, otel, kahvehane, eğlence ve spor yerleri, tarla, bağ, bahçe, çiftlik, hayvancılık tesisleri, dalyan ve voli mahalleri, madenler, taş ocakları, inşaat şantiyeleri, vapur büfeleri gibi ticari, sanayi, zirai veya mesleki bir faaliyetin icrasına tahsis edilen veya bu faaliyetlerde kullanılan yer” olarak tanımlamıştır.

Devletlerin iç hukuklarındaki işyeri tanımları ve kavrama yükledikleri işlevler ne olursa olsun, genellikle OECD Model Anlaşması’nı örnek alan vergi anlaşmalarına taraf oldukları için, OECD’nin işyeri tanımını bilmek gerekir.

BEPS projesi neticesinde 2017’de revize edilmeden önce Model Anlaşmanın 5. maddesinin 1. fıkrasında “işyeri” şöyle tanımlanmıştı:

“Bu Anlaşmanın amaçları bakımından ‘işyeri’ terimi teşebbüsün ticari faaliyetinin kısmen veya tamamen aracılığıyla sürdürüldüğü bir sabit iş yerini ifade eder.” (For the purposes of this Convention, the term “permanent establishment” means a fixed place of business through which the business of an enterprise is wholly or partly carried on.)

Buna göre, bir “işyeri”nin varlığından bahsedilebilmesi için şu unsurların birlikte bulunması gerekir:

- İş yapılan bir yer bulunmalıdır (situs test),

- İş yapılan yerin belli bir coğrafi konumu bulunmalıdır (locus test),

- İş yapılan bu sabit yerin (iş yeri) ülkede düzenli bir ekonomik mevcudiyet sağlayacak düzeyde bir devamlılığı, istikrarı olmalıdır (tempus test),

- İş yeri, yerleşik olmayan teşebbüsün “tasarrufunda” (kullanımında) olmalıdır (ius test) ve

- İşyeri aracılığıyla gerçekleştirilen faaliyetler ticari mahiyette olmalıdır (business activity test).

Bir teşebbüsün kaynak ülkede saydığım kriterleri karşılayan bir varlığı olmasa dahi, eğer teşebbüs bu ülkede bir temsilcisi aracılığıyla düzenli olarak ticari faaliyet sürdürüyorsa, yine de bir işyerinin var olduğu – varsayımsal olarak – kabul edilir.

Varsayımsal işyeri bir temsilcilik (acentelik) ilişkisi üzerinden oluşabilir. 2017 öncesinde Model Anlaşma’nın 5. maddesinin 5. fıkrasında “temsilci-işyeri” şu şekilde tanımlanmıştı:

“… bağımsız nitelikte temsilci olmayan bir kişi, Taraf Devletlerden birinde, bir teşebbüs yerine hareket etmekte ve sahip olduğu teşebbüs adına (namına) sözleşme akdetme yetkisini mutat olarak kullanmaktaysa, teşebbüsün, o kişi tarafından teşebbüs namına üstlenilen faaliyetleri bakımından o devlette bir işyerinin bulunduğu varsayılır; meğer ki söz konusu faaliyetler bir sabit iş yeri tarafından icra edilselerdi bir işyerine vücut veremeyecek olan (hazırlayıcı ve yardımcı) faaliyetler olsunlar.” (… where a person — other than an agent of an independent status … — is acting on behalf of an enterprise and has, and habitually exercises, in a Contracting State an authority to conclude contracts in the name of the enterprise, that enterprise shall be deemed to have a permanent establishment in that State in respect of any activities which that person undertakes for the enterprise, unless the activities of such person are limited to [preparatory and auxiliary activities] which, if exercised through a fixed place of business, would not make this fixed place of business a permanent establishment …)

Model Anlaşma’nın bu hükmü işyeri kavramının kapsamını “bağımlı temsilci”lerin faaliyetlerine de genişletmektedir. Bir teşebbüs kaynak ülkede sabit bir işyeri açmaktan kaçınsa da, o ülkedeki bağımlı temsilcilerinin faaliyetleri nedeniyle varsayımsal bir işyerine sahip olmak durumunda kalabilir.

Yukarıdaki, varsayımsal temsilci-işyerinin tespiti bakımından da bazı unsurların bir arada bulunmasını ararız:

- Temsilci, doğal olarak, bir gerçek veya tüzel “kişi” olmalıdır. (persona test)

- Temsilci teşebbüse bağımlı olmalıdır (dependency test),

- Temsilcinin teşebbüs yerine hareket etme ve onun adına sözleşme akdetme yetkisi bulunmalıdır (authority test)

- Söz konusu yetkinin temsilci tarafından mutat şekilde kullanılması gerekir (tempus test) ve

- Temsilci tarafından yerine getirilen faaliyetlerin hazırlayıcı ve yardımcı faaliyetler düzeyini aşması gerekir (core functions test).

İster iş yeri ister bağımlı temsilci olsun, Model Anlaşmadaki 2017 öncesi tanımlarını esas alan anlaşmalara dayalı bir uluslararası vergi sistemi içinde olan bir devlet bakımından, bir yabancı teşebbüsün ülkesinde işyerinin olması, o teşebbüsün söz konusu işyeri aracılığıyla ülkede elde ettiği ticari kazançların vergilendirilebileceği anlamına gelir. Buna karşılık, yabancı teşebbüsün ülkedeki varlığı OECD Modelindeki kriterleri karşılamadığı hallerde, ülkede bir işyeri bulunmadığı sonucuna varılacağından, ticari kazançların kaynak/pazar ülkesinde vergiden istisna edilmesi sonucu ortaya çıkar. Bu halde yabancı teşebbüs, sadece ve şayet varsa kaynak ülkedeki yatırım iratları üzerinden ve daha düşük oranlı bir vergilemeye tabi tutulabilir.

b.

BEPS 7. Eylem Planı: Matrah Aşındırma ve Kar Kaydırmanın Önlenmesi

Mevcut anlaşmalar sisteminde, kaynak/pazar ülkesinde yerleşik olmayan teşebbüslerin ülkeden elde ettikleri ticari kazançlarının vergilendirilmesi, söz konusu kazançların ülkedeki bir işyeri aracılığıyla elde edilmesine bağlı olduğuna göre, işyeri tanımının etrafından dolanacak stratejiler geliştirilebildiği ölçüde kaynak ülke vergilerinden kaçınmak mümkün hale gelir. İşte OECD, BEPS 7. Eylem Planı ile çifte vergilendirmeyi önleme anlaşması müzakerelerinde yoğunca yararlanılan Model Anlaşma’nın işyerine dair 5. maddesinde ve bunun şerhinde değişiklik önerileri getirmiş; böylelikle, yaygınlaşmış bazı vergiden kaçınma stratejilerinin önünü kesmek istemiştir. 7. Eylem Planı’ndaki çözüm önerileri getirilen sorunlar şu başlıklar altında özetlenebilir:

- Komisyoncu Tertipleri ve Benzeri Stratejilerle İşyeri Statüsünden Yapay Olarak Kaçınma

- Belirli Faaliyet İstisnaları Aracılığıyla İşyeri Statüsünden Yapay Olarak Kaçınma

- Yakinen İlişkili Teşebbüsler Arasında Faaliyetlerin Parçalanması

- İşyeri Statüsünden Yapay Olarak Kaçınmayı Sağlayan Diğer Stratejiler

Model Anlaşmanın 2017 baskısında 5. madde ve bunun şerhi, 7. Eylem Planı’ndaki önerilere uygun şekilde revize edilmiştir. Şüphesiz ki bu değişiklikler devletlerin bundan sonra müzakere edecekleri çifte vergilendirmeyi önleme anlaşmaları bakımından örnek teşkil etmekte; var olan anlaşmalar bakımından bir değer taşımamaktadır. İşte bu noktada devreye Çok Taraflı BEPS Konvansiyonu girmektedir.

II. Çok Taraflı BEPS Konvansiyonunda İşyeri Hükmünde Yapılan Değişiklikler

a. Üçüncü Ülkelerdeki İşyerleri için Kötüye Kullanmayı Önleme

Türkiye’nin Çok Taraflı BEPS Konvansiyonunu imzalarken beyan ettiği çekincelerden biri Konvansiyonun “Üçüncü Ülkelerdeki İşyerleri için Kötüye Kullanmayı Önleme” başlıklı 10. maddesine ilişkindir. Türkiye Konvansiyonun kapsamına giren tarafı olduğu çifte vergilendirmeyi önleme anlaşmaları bakımından söz konusu maddeyi uygulamayacağını beyan etmiştir.

b. İşyeri Statüsünden Kaçınılması?

Çok Taraflı BEPS Konvansiyonu, 4. bölümünde “İşyeri Statüsünden Kaçınılması” başlığı altında üç ayrı düzenleme içermektedir. Bunlar:

- Madde 12: “Komisyoncu Tertipleri ve Benzeri Stratejilerle İşyeri Statüsünden Yapay Olarak Kaçınma”,

- Madde 13: “Belirli Faaliyet İstisnaları Aracılığıyla İşyeri Statüsünden Yapay Olarak Kaçınma” ve

- Madde 14: “Sözleşmelerin Parçalara Ayrılması”dır.

Bu hükümlerin uygulanması esnasında karşımıza çıkacak bir terim olan “Bir Teşebbüsle Yakinen İlişkili Kişi” de Konvansiyonun 15. maddesinde tanımlanmıştır.

Türkiye’nin Çok Taraflı BEPS Konvansiyonunu imzalarken sözleşmelerin parçalara ayrılmasına ilişkin 14. maddeyi Konvansiyonun kapsamına giren tarafı olduğu çifte vergilendirmeyi önleme anlaşmaları bakımından uygulamayacağını beyan etmiştir. Konvansiyonun 12. ve 13. maddeleri ise, aşağıda açıklanacağı üzere, kapsama giren anlaşmalar bakımından uygulanacaktır.

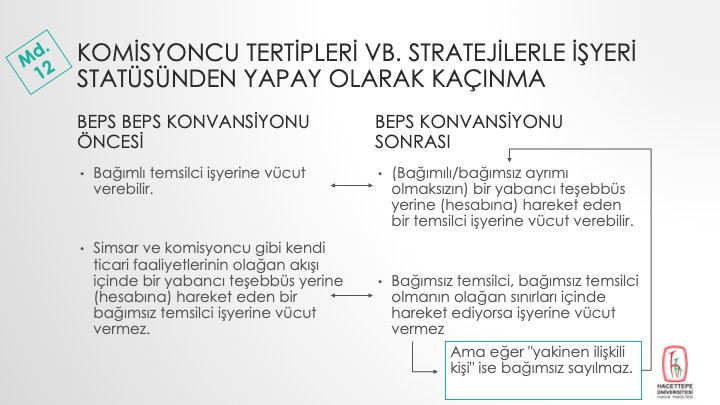

i. Madde 12: Komisyoncu Tertipleri ve Benzeri Stratejilerle İşyeri Statüsünden Yapay Olarak Kaçınma

OECD, komisyoncu tertiplerini bir ülkede bir kişinin yabancı teşebbüse ait olan ürünleri kendi adına ama yabancı teşebbüsün yerine (hesabına) satmasını olarak tanımlamaktadır.

Gerçekten de Türk hukukunda da komisyon sözleşmeleri geçerli bir sözleşme tipi olarak tanınmıştır. Örneğin, Türk Borçlar Kanununun 532. maddesi “alış veya satış komisyonculuğu” sözleşmesini şöyle tanımlamaktadır:

“Alım veya satım komisyonculuğu, komisyoncunun ücret karşılığında, kendi adına ve vekâlet verenin hesabına kıymetli evrak ve taşınrların alım veya satımını üstlendiği sözleşmedir.”

OECD Modelinin 2017 değişiklikleri öncesindeki haliyle, bağımlı temsilcileri bir işyeri olarak varsayan 5. maddesinin 5. fıkrası temsilcinin ülkede teşebbüs yerine hareket etmesi, teşebbüs namına sözleşme akdetme yetkisini haiz olması ve bu yetkiyi mutat olarak kullanması koşullarını aramaktadır. Buna karşılık, bir komisyoncu kendi adına sattığı malların maliki olmadığı için onun aracılığıyla kaynak/pazar ülkesinde satış yapan bir yabancı teşebbüsün o ülkede bir işyeri olduğu varsayılamayacağından vergilendirilmesi de mümkün olmayacaktır. Bu halde kaynak devletin vergilendirebileceği tek gelir komisyoncuya hizmeti için ödenen ücretten ibarettir.

Kendi olağan ticari faaliyetlerini sürdürmekte olan “bağımsız” temsilcilerin temsil ettikleri yabancı teşebbüsün kaynak ülkedeki işyeri olarak nitelendirilemeyecekleri OECD Model Anlaşmasının 5. maddesinin 6. fıkrasında açık olarak belirtilmiştir. (Bu arada, işaret etmemiz gerekir ki OECD Model anlaşmasının metninde aslında “bağımlı temsilci” (dependent agent) terimi hiç geçmez. OECD, Model Anlaşmanın 5. maddesinin 6. fıkrasında, kendi ticari faaliyetlerinin olağan akışı içinde bir yabancı teşebbüs yerine (hesabına) hareket eden “bağımsız temsilci”lerin (agent of an independent status), söz konusu teşebbüsün kaynak/pazar ülkesindeki işyeri olarak kabul edilemeyeceğini düzenlemiştir. Bunun mefhum-u muhalifinden 5. fıkrada zikredilen kişilerin “bağımlı temsilci” olduğu sonucunu biz çıkarırız.) 6. fıkrada bağımsız temsilci tanımlanmamış; sadece iki örneği verilmiştir. Bunlar simsar ve komisyoncudur. Bu örneklerden hareketle bağımsız temsilciden ne anlaşılması gerektiği Konvansiyonun 15 maddesinde tanımlanmıştır.

- BEPS Eylem Planı doğrultusunda OECD Model Anlaşmasının 5. maddesi komisyoncu tertipleri ve benzeri stratejilerle işyeri statüsünden yapay olarak kaçınmayı önleyecek şekilde değiştirmiştir. Çok Taraflı BEPS Konvansiyonu da altı fıkradan oluşan 12. maddesiyle, kapsamına giren çifte vergilendirmeyi önleme anlaşmalarını Model Anlaşmanın revize 5. maddesi ile uyumlu hale getirmektedir. Bu değişikliklerle bağımlı – bağımsız temsilci ayrımı büyük ölçüde terk edilmiş; yerine şu detaylı bir kriter öngörülmüştür:

Çok taraflı BEPS anlaşmasının kapsamına giren bir çifte vergilendirmeyi önleme anlaşmasına taraf devletlerden birinde bir kişi bir teşebbüs yerine hareket ediyorsa

ve

a) bu faaliyeti esnasında mutat olarak sözleşmeler akdetmekteyse veya

b) teşebbüs tarafından esaslı değişiklikler yapılmaksızın rutin olarak akdedilen sözleşmelerin akdedilmesi sürecinde başrolü mutat olarak oynuyorsa,

ve söz konusu sözleşmeler;

a) teşebbüsün adınaysa veya

b) teşebbüsün sahibi olduğu ya da kullanma hakkına sahip olduğu bir malın mülkiyetinin devri ya da üzerinde kullanım hakkı tesisi içinse veya

c) o teşebbüs tarafından hizmet sunulması içinse,

O kişinin, teşebbüs için üstlendiği faaliyetler yönünden söz konusu teşebbüsün ilgili taraf devlette bir işyerinin olduğu varsayılır; meğer ki söz konusu faaliyetler teşebbüsün ilgili devletteki bir (sabit) iş yeri (fixed place of business) aracılığıyla yerine getirilseydi ilgili çifte vergilendirmeyi önleme anlaşmasının işyeri (permanent establishment) tanımı uyarınca, söz konusu sabit iş yerini bir işyeri olarak kabul edecek düzeyde olmasın. (Diğer bir ifadeyle, (bu terimleri kullanmaksızın) hazırlayıcı ve tamamlayıcı olmaktan öteye geçmeyen, bütüncül olmayan ticari faaliyetlerin işyerine vücut vermeyeceğine dair çifte vergilendirmeyi önleme anlaşmalarındaki hükümlerin, temsilci işyeri tanımı bakımından da geçerli olmaya devam edeceğine işaret ediyor.)

Bununla birlikte, Konvansiyonun 12. maddesinin 2. fıkrasında, yukarıda zikrettiğimiz faaliyetlerin bir bağımsız temsilci tarafından ve de bağımsız temsilci olmanın gereği olan olağan faaliyet sınırlarında gerçekleştirilmesi halinde yukarıdaki kriterin uygulanmayacağı ifade edilmektedir.

Ancak, eğer kişi, sadece ya da neredeyse sadece “yakinen ilişkili” olduğu bir veya birkaç teşebbüs yerine hareket etmekteyse o kişi söz konusu teşebbüs(ler) bakımından bir bağımsız temsilci olarak kabul edilmeyecek; dolayısıyla, yukarıda aktardığımız kriter uygulanacaktır. (“Bir teşebbüsle Yakinen ilişkili” kişiden ne anlamamız gerektiği Konvansiyonun 15 maddesinde tanımlanmıştır.)

Konvansiyon, kapsamına giren anlaşmaların hangilerinde 12. maddenin birinci fıkrasının etkili olacağını, hangilerinde ise ikinci fıkranın uygulanacağını üçüncü fıkrayla şu şekilde netleştirmeye çalışmaktadır:

a) Bağımsız nitelikte temsilci olmayan bir kişinin (yani bağımlı temsilcinin) teşebbüs için üstlendiği faaliyetleri bakımından söz konusu teşebbüsün taraf devlette bir işyerinin olduğunun varsayılacağı koşulları tanımlayan anlaşmaların ilgili hükümlerinin yerine (ancak, sadece söz konusu hükümler söz konusu kişinin bir teşebbüs adına (namına) sözleşme akdetme yetkisini haiz ve bu yetkiyi mutat olarak kullanmakta olmasına işaret ediyorsa) Konvansiyonun 12. maddesinin 1. fıkrası uygulanacaktır.

b) Anlaşmaların, bağımsız nitelikte temsilci olan bir kişinin teşebbüs için üstlendiği faaliyetleri bakımından söz konusu teşebbüsün taraf devlette bir işyerinin olduğunun varsayılmayacağına dair hükümleri bakımından ise Konvansiyonun 12. maddesinin 2. fıkrası uygulanacaktır.

Taraf devletler OECD’ye Konvansiyonun kapsamına giren anlaşmaların hangi maddelerinin hangi fıkralarının yukarıda aktardığımız 12. maddenin 1. fıkrasından veya 2. fıkrasından ya da her ikisinden etkilendiğini bildirmekle mükelleftirler. Böylelikle OECD devletlerin vergi anlaşmalarının ilgili maddelerinin ilgili fıkralarına ilişkin değerlendirmelerini eşleştirebilecek; her iki devlet de aynı görüşte mutabık ise aralarındaki anlaşmanın ilgili hükmü Konvansiyonun ilgili hükmüyle değiştirilmiş olacaktır. (OECD’nin web sitesinden bu amaçla hazırlanmış olan eşleştirme veri tabanına erişilebilmektedir.) Türkiye taraf olduğu 90 vergi anlaşmasının hangi maddelerinin hangi fıkralarının (ki bunlar genellikle anlaşmaların 5. maddelerinin 5 veya 6. fıkralarına tekabül etmektedir) bir tablo halinde OECD’ye bildirmiştir.

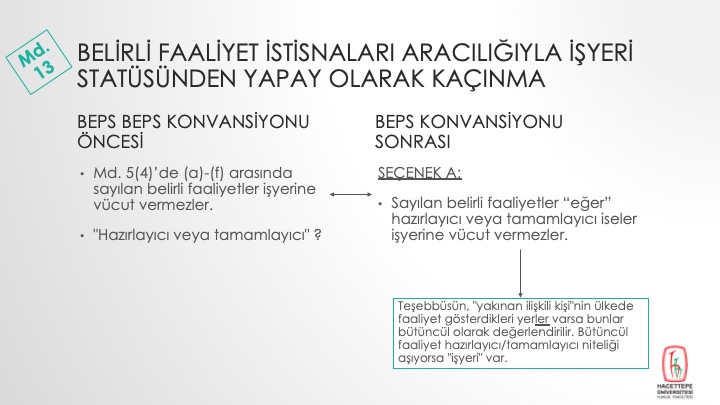

II. Madde 13: Belirli Faaliyet İstisnaları Aracılığıyla İşyeri Statüsünden Yapay Olarak Kaçınma

Bilindiği üzere, OECD Model Anlaşmasının 2017 değişiklikleri öncesindeki haliyle, 5. maddesinin 4. fıkrasında işyeri tanımından istisna edilmiş bazı faaliyetler bir liste halinde sayılmıştır. OECD 7. Eylem Planı’nda bunları “belirli faaliyet istisnaları” (specific activity exemptions) olarak adlandırmıştır. Fıkrasının, çoğu çifte vergilendirmeyi önleme anlaşmasında da aynen yer alan, söz konusu halinin metni şu şekildedir:

“Bu maddenin daha önceki hükümlerine rağmen, “işyeri” teriminin aşağıdaki hususları kapsamadığı farz edilecektir:

a) Tesislerin, yalnızca teşebbüse ait olan malların veya ticari eşyanın depolanması, teşhiri veya teslimi amacıyla kullanılması;

b) Teşebbüse ait mal ve ticari eşya stoklarının yalnızca depolama, teşhir veya teslim amacıyla muhafaza edilmesi;

c) Teşebbüse ait mal ve ticari eşya stoklarının yalnızca bir başka teşebbüs tarafından işlenmesi amacıyla muhafaza edilmesi;

d) İşyerinin (ticari faaliyetin sürdürüldüğü sabit yerin) yalnızca teşebbüs için mal veya ticari eşya satın alma veya bilgi toplama amacıyla muhafaza edilmesi;

e) İşyerinin (ticari faaliyetin sürdürüldüğü sabit yerin) teşebbüs için yalnızca hazırlayıcı veya yardımcı nitelikteki diğer herhangi bir işin yapılması amacıyla muhafaza edilmesi;

f) İşyerinin (ticari faaliyetin sürdürüldüğü sabit yerin) yalnızca, a) ile e) bentleri arasında bahsedilen faaliyetlerin bir veya birkaçının bir arada icra etmek için muhafaza edilmesi; ancak bu faaliyetlerin bir arada icra edilmesi sonucunda kendini gösteren toplu faaliyetin hazırlayıcı veya yardımcı nitelikte olması şarttır.” (Notwithstanding the preceding provisions of this Article, the term “permanent establishment” shall be deemed not to include: a) the use of facilities solely for the purpose of storage, display or delivery of goods or merchandise belonging to the enterprise; b) the maintenance of a stock of goods or merchandise belonging to the enterprise solely for the purpose of storage, display or delivery; c) the maintenance of a stock of goods or merchandise belonging to the enterprise solely for the purpose of processing by another enterprise; d) the maintenance of a fixed place of business solely for the purpose of purchasing goods or merchandise or of collecting information, for the enterprise; e) the maintenance of a fixed place of business solely for the purpose of carrying on, for the enterprise, any other activity of a preparatory or auxiliary character; f) the maintenance of a fixed place of business solely for any combination of activities mentioned in subparagraphs a) to e), provided that the overall activity of the fixed place of business resulting from this combination is of a preparatory or auxiliary character.)

Literatürde söz konusu istisnalardan bahsedilirken, genellikle, bunların “hazırlayıcı veya tamamlayıcı faaliyetler” oldukları; bu nedenle işyeri tanımının dışında bırakıldıkları ifade edilir. Ancak devletler arasında bu istisnaların nasıl anlaşılacağına ve dolayısıyla uygulanacağına dair farklı yaklaşımlar mevcuttur. Dolayısıyla, ilk bakışta doğru gibi görünen bu yorumun geçerliliği aslında oldukça tartışmalıdır. Bazı devletler 4. fıkrasının düzenlenme amacının hazırlayıcı veya tamamlayıcı faaliyetleri işyeri tanımı dışında bırakmak olduğunu; bu nedenle 4. fıkrasında sayılan faaliyetlerin bu çerçevede örnekler olduğunu savunurken, diğer bazı devletler ise fıkra tamamının ancak (ayrıca) hazırlayıcı veya tamamlayıcı mahiyette olmaları halinde istisnanın var olduğunu savunmaktadırlar. Bu yaklaşım farklılığının bir “nüans”ın ötesinde sonuçlar doğuracağı izahtan varestedir.

OECD Eylem Planı’nda devletlerin farklı yorumlarının olduğu kabul edilmekle beraber, mükelleflerin devletler arasındaki yorum farklılıklarından istifade ederek matrah açığından yararlanma ve kar kaydırma yapmaları kaygısıyla, söz konusu dört bentteki istisnaların yarattığı tereddütleri ortadan kaldırma arzusuyla Model Anlaşmanın 5. maddesinin 4. fıkrasını yeniden kaleme almış[13]; ayrıca, OECD Model Anlaşmasının 2017 baskısında 5. maddeye 4.1 fıkrası eklenmiştir. Çok Taraflı BEPS Konvansiyonu da sekiz fıkradan oluşan 13. maddesiyle, kapsama giren çifte vergilendirmeyi önleme anlaşmalarını Model Anlaşmanın revize 5. maddesi ile uyumlu hale getirmektedir.

Konvansiyonun 13. maddesi taraf devletlere kapsama giren anlaşmalardaki işyeri maddelerinde yer alan belirli faaliyet istisnaları hükümlerinin yerine uygulanmak üzere bir değil iki farklı seçenek sunmakta ve taraf devletlere bu alternatif hükümlerden birini tercih etme imkanı tanımaktadır. Devletler eğer isterlerse bu iki hükümden birini seçmek yerine Konvansiyonun 13. maddesini hiç uygulamamayı da tercih edebilirler. Her durumda seçimlerini OECD’ye bildirmek durumundadırlar ki, OECD üzerinden diğer devletlerin tercihleri ile eşleştirme yapılabilisin ve böylelikle Konvansiyona taraf iki devlet arasındaki bir çifte vergilendirme anlaşmasında yer alan belirli faaliyet istisnaları hükümlerinin Konvansiyon ile bir değişikliğe uğrayıp uğramadığı, uğramışsa ne şekilde değiştiği bilinebilsin.

Türkiye taraf olduğu 90 çifte vergilendirmeyi önleme anlaşmasında Konvansiyonun 13. maddesinin 1. fıkrasında yer alan “A Seçeneği”ndeki düzenlemeyi uygulamayı tercih ettiğini OECD’ye bildirmiştir[14]. Öyleyse, söz konusu anlaşmaların tarafı olan diğer devletler de A Seçeneğini tercih ederler (etmişler) ise Türkiye ile aralarındaki anlaşmanın işyeri maddesinde belirli faaliyetleri işyeri tanımı dışında bırakan istisna Konvansiyonun 13. maddesinin 1. fıkrası ile değiştirilmiş olacak; diğer devletin B Seçeneğini seçmesi ya da 13. maddeyi uygulamamayı tercih etmesi halinde ise söz konusu madde olduğu gibi kalacaktır.

Konvansiyonun 13. maddesinin 1. fıkrasındaki A Seçeneğini tekrar özetlemek gerekirse (a), (b) veya (c) durumlarının tümünde kapsama giren bir anlaşma uyarınca işyeri olup olmadığı, son tahlilde işyerindeki faaliyetin ya da faaliyetler bütününün “hazırlayıcı veya tamamlayıcı karakterde” olduğu hallerde işyerine vücut vermeyecek, aksi durumda ise bir işyerinin var olduğu sonucuna ulaşılacaktır. Böylelikle Konvansiyon anlaşmalardaki işyeri tanımının belirli faaliyet istisnalarının kapsamını daraltmaktadır.

Belirli faaliyetleri işyeri tanımı dışında bırakan istisnaların kapsamını daha da daraltan bir ikinci düzenleme Konvansiyonun 13. maddesinin 4. fıkrasında yer almaktadır. Devletler -varsa- bu düzenlemeyi uygulamama tercihlerini OECD’ye bildirmeyi taahhüt etmişlerdir. Türkiye’nin bu yönde bir beyanı olmadığı için Türkiye’nin taraf olduğu vergi anlaşmalarında, eğer diğer taraf devlet de Konvansiyona tarafsa ve aksi yönde görüş bildirmemişse, 13. maddenin 4. fıkrasındaki hüküm uygulanacaktır. Buna göre:

Kapsama giren bir anlaşmanın (Konvansiyonun 13. maddesinin 1. veya 2. fıkrası ile değiştirilmiş olabilecek olan) işyerine vücut vermeyecek belirli faaliyetleri sayan bir hükmü,

a) O teşebbüs veya Yakinen ilişkili bir teşebbüs aynı yerde veya aynı taraf devlet içindeki bir başka yerde ticari faaliyet sürdürmekteyseler

ve

i) kapsama giren anlaşmanın hükümleri uyarınca, o yer veya diğer yer o teşebbüs veya yakinen ilişkili bir teşebbüs bakımından bir işyerine vücut veriyorsa

veya

ii) her iki işletme tarafından aynı yerde ya da o teşebbüs ya da yakinen ilişkili teşebbüs tarafından iki ayrı yerde icra edilen faaliyetlerin bileşiminden oluşan bütüncül faaliyet hazırlayıcı veya tamamlayıcı karakterde değilse

ve

b) her iki işletme tarafından aynı yerde ya da o teşebbüs ya da yakinen ilişkili teşebbüs tarafından iki ayrı yerde icra edilen ticari faaliyetler bir bütüncül (birbirine bağlı) ticari faaliyetin tamamlayıcı parçalarını oluşturuyorlarsa,

o teşebbüs tarafından kullanılan veya bulundurulan bir sabit iş yeri (fixed place of business) uygulanmaz. (Diğer bir ifadeyle, o yerin bir işyerine vücut verdiği varsayılır.)

III. Madde 14: Bir Teşebbüsle Yakından İlişkili Kişi

Konvansiyonun 12, 13 (ve Türkiye’nin uygulamayacağını beyan ettiği 14. maddelerinde) geçen “bir teşebbüsle yakından ilişkili kişi”den ne anlaşılması gerektiği 15. maddede açıklanmıştır. Buna göre,

eğer, ilgili tüm olgular ve koşullara dayanılarak,

a) bir kişinin teşebbüs üzerinde kontrol sahibi olması ya da

b) her ikisinin de aynı (üçüncü) kişilerin ya da teşebbüslerin kontrolü altında olması halinde,

o kişi “teşebbüsle Yakından ilişkili kişi”dir.

Maddede ayrıca, daha nesnel tamamlayıcı bir tanıma daha yer verilmiştir. Buna göre,

Bir kişi şu iki halde, her durumda, bir teşebbüsle yakından ilişkili kişi kabul olunur:

a) Eğer biri diğerinde, doğrudan veya dolaylı olarak, %50’den fazla intifa hakkına[15] sahipse (ya da bir şirket bakımından, şirketin toplam oylarının veya hisselerinin değerinin veya özsermaye payının %50’sinden fazlasında intifa hakkına sahipse)

veya

b) diğer kişi o kişi veya teşebbüste doğrudan veya dolaylı olarak, %50’den fazla intifa hakkına sahipse (ya da bir şirket bakımından, şirketin toplam oylarının veya hisselerinin değerinin veya özsermaye payının %50’sinden fazlasında intifa hakkına sahipse).

c. Türkiye’nin Taraf Olduğu Anlaşmalarda Durum

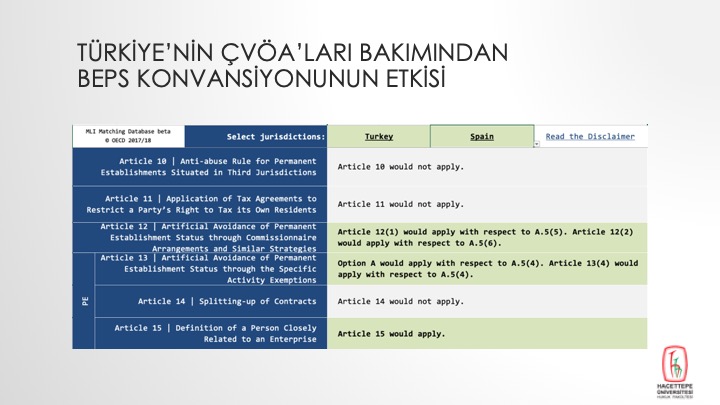

Yukarıda da ifade ettiğim üzere, Türkiye taraf olduğu 90 vergi anlaşmasında Çok Taraflı BEPS Konvansiyonunu uygulayacağını beyan etmekle birlikte, yine Konvansiyonun getirdiği esnek yapı içinde, “Üçüncü Ülkelerdeki İşyerleri İçin Kötüye Kullanmayı Önleme” başlıklı 10. madde ile “Sözleşmelerin Parçalara Ayrılması” başlıklı 14. maddeyi taraf olduğu çifte vergilendirmeyi önleme anlaşmalarına uygulamayacağını da beyan etmiştir. Diğer taraftan, Türkiye “Komisyoncu Tertipleri ve Benzeri Stratejilerle İşyeri Statüsünden Yapay Olarak Kaçınma” başlıklı 12. madde ile “Belirli Faaliyet İstisnaları Aracılığıyla İşyeri Statüsünden Yapay Olarak Kaçınma” başlıklı 13. maddedeki “A Seçeneği”ni ve aynı maddenin 4. fıkrasındaki, teşebbüsle yakından ilişkili kişiler bakımından farklılaştırma öngören hükmü uygulamayı tercih etmiştir.

Türkiye’nin bu tercihleri kendi başına bir anlam ifade etmemektedir. Konvansiyona taraf olmuş ve Türkiye ile çifte vergi anlaşması olan bir diğer devletin de aynı tercihlerde bulunması halinde iki devlet arasındaki anlaşma Konvansiyon hükümleri ile değiştirilmiş olacaktır. Aksi halde Konvansiyon dikkate alınmayacaktır. Konvansiyona taraf devletlerin tercihlerinin eşleşip eşleşmediği OECD tarafından hazırlanan eşleştirme veri tabanından takip edilebilmektedir.[16]

Örneğin, Türkiye ile ticari ilişkisi yüksek olan Almanya, Birleşik Krallık, İtalya, İspanya, Rusya, Çin ve ABD ile olan anlaşmalarımız bakımından Konvansiyonun bu sunuma konu maddelerinin uygulanabilirliğine baktığımızda şu sonuçlara varmaktayız:

- Türkiye – Almanya ÇVÖA: Anlaşmanın 5. maddesinin 4. fıkrasının bakımından Konvansiyonun 13. maddesindeki A Seçeneği uygulanacaktır. Konvansiyonun 13. maddesinin 4. fıkrası uygulanmayacaktır.

- Türkiye – Birleşik Krallık ÇVÖA: Anlaşmanın 5. maddesinin 4. fıkrasının bakımından sadece Konvansiyonun 13. maddesinin 4. fıkrası uygulanacaktır.

- Türkiye – İtalya ÇVÖA: Anlaşmanın 5. maddesinin 3. fıkrasının bakımından Konvansiyonun 13. maddesindeki A Seçeneği uygulanacaktır. Anlaşmanın 5. maddesinin 3. fıkrasının bakımından Konvansiyonun 13. maddesinin 4. fıkrası uygulanacaktır.

- Türkiye – İspanya ÇVÖA: Anlaşmanın 5. maddesinin 5. fıkrasının bakımından Konvansiyonun 12. maddesinin 1. fıkrası ile anlaşmanın 5. maddesinin 6. fıkrasının bakımından Konvansiyonun 12. maddesinin 2. fıkrası uygulanacaktır. Anlaşmanın 5. maddesinin 4. fıkrasının bakımından Konvansiyonun 13. maddesindeki A Seçeneği ile 13. maddesinin 4. fıkrası uygulanacaktır.

- Türkiye – Rusya ÇVÖA: Anlaşmanın 5. maddesinin 5. fıkrasının bakımından Konvansiyonun 12. maddesinin 1. fıkrası ile anlaşmanın 5. maddesinin 6. fıkrasının bakımından Konvansiyonun 12. maddesinin 2. fıkrası uygulanacaktır. Anlaşmanın 5. maddesinin 4. fıkrasının bakımından Konvansiyonun 13. maddesindeki A Seçeneği ile 13. maddesinin 4. fıkrası uygulanacaktır.

- Türkiye – Çin ÇVÖA: Konvansiyonun burada değinilen maddeleri uygulanmayacaktır.

- Türkiye – ABD ÇVÖA: ABD Çok Taraflı BEPS Konvansiyonunu imzalamamıştır; Konvansiyon Türkiye ile ABD arasındaki çifte vergilendirmeyi önleme anlaşmasına uygulanamaz.

III. Değerlendirme

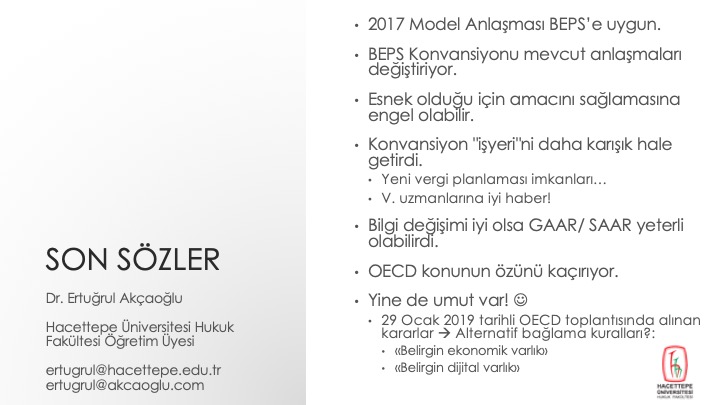

OECD 7. Eylem Planı ile Model Anlaşmanın 5. maddesi ve maddenin şerhinde değişiklik önerileri getirerek, belirli yöntemlerle işyeri statüsünün yapay olarak ortadan kaldırılmasının önüne geçilmeye çalışılmıştır. Gerçekten de bu öneriler 2017’de yayınlanan Model Anlaşmaya yansıtılmıştır. Söz konusu değişikliğin mevcut üç binden fazla anlaşma üzerinde doğrudan hiçbir etkisi olmaması nedeniyle Çok Taraflı BEPS Konvansiyon yapmak suretiyle aynı sonuca ulaşılmaya çalışılmıştır. Bununla beraber, çok taraflı bir anlaşma yapmanın zorlukları karşısında Konvansiyon esnek bir yapıda formüle edildi. Bu bakımdan Konvansiyonun amaçlanan sonuca gerçekten hizmet edip etmeyeceği bir soru işareti olarak önümüzde durmaktadır.

Bilindiği gibi, kimi ülkelerin iç hukuklarında vergi anlaşmalarının istismarını önlemeye yönelik genel hükümler (general anti-avoidance rules – GAAR) ve hatta bazen özel hükümler (specific anti-avoidance rules – SAAR) bulunmaktadır. Vergi idareleri ve mahkemelerin çokuluslu şirketlerin işlemleri hakkında yeterli düzeyde ve sağlıklı veriye ulaşabildikleri hallerde iç hukukların istismarı önleme kuralları çoğu kez vergi anlaşmalarının sağlıklı bir şekilde uygulanması bakımından yeterli olurlar. OECD’nin 7. Eylem Planı bunun uzantısı olan, Konvansiyonun burada değindiğimiz hükümleri olmasaydı da, ülkelerin iç hukuklardaki kötüye kullanmayı önleme hükümlerinin çoğu kez vergi anlaşmalarının sağlıklı bir şekilde uygulanmasında yeterli olacağını düşünüyorum. Bu bakımdan esas önemli olan devletlerin sağlıklı veriye ulaşabilmesidir. Bu da devletlerarası bilgi değişiminin belirgin şekilde artırılmasıyla mümkün olur.

Konvansiyonla getirilen daraltıcı düzenlemeler bir yandan vergi idarelerinin işini kolaylaştırırken diğer yandan da yeni terimler ve yeni teknik farklılıklar üzerinden yeni planlama olanakları yaratacaktır. Kanaatimce Çok Taraflı BEPS Konvansiyonu ile çifte vergi anlaşmalarında ticari kazançların vergilendirilmesinde kilit rolü taşıyan işyeri kavramı netleşmemiş; bilakis bulanıklaşmıştır.

Kanaatimce 2000’li yılların başından beri OECD konunun özünü (bilerek veya bilmeyerek) kaçırmakta ve yanlış istikamette ilerlemektedir. Bununla beraber, bugünkü sunumun doğrudan konusuna girmeyen bir gelişme umut vericidir: G20/OECD BEPS Projesi Bağlamında yapılan 29 Ocak 2019 tarihli toplantıda, tüm uluslararası vergi sistemi bakımından değil ama sadece dijital ekonomi bağlamında, çeşitli temel tercihlerin yeniden gözden geçirilmesi kararı alınmıştır.[17] Bu temel tercihlerden biri de bir başlama kuralı olan işyeri kavramının kendisidir. Bunun alternatifleri olarak, örneğin, “belirgin ekonomik varlık” (significant economic presence) veya “belirgin dijital varlık” (significant digital presence) artık OECD düzeyinde tartışılmaya başlanacaktır. Umarım artık OECD 20 yıl öncesinden beri bazılarının söylemekte olduğu “işyeri”nin işlevsizleştiğini artık kabul eder ve daha iyi başlama kuralları geliştirebilir.

[1] OECD Model Vergi Anlaşması (OECD MA), md. 7. Bkz.: http://www.oecd.org/tax/treaties/oecd-model-tax-convention-available-products.htm

[2] Gelir Vergisi Kanunu (GVK), md. 6; Kurumlar Vergisi Kanunu (KVK), md. 3.

[3] “iş yeri/işyeri” teriminin Türk vergi kanunlarında bazen bitişik tek sözcük bazen ise iki ayrı sözcük şeklinde yazıldığını görürüz. Kanaatimce Vergi Usul Kanunu’nda tanımlanmış olan “iş yeri” (iki sözcük) tarafımızca olduğumuz çifte vergilendirme anlaşmalarındaki “fixed place of business” kavramını karşılamaktadır. Bununla birlikte, uluslararası anlaşmalarda “fixed place of business”ın bir üst kavramı olarak yer alan “permanent establishment” resmi Türkçe metinlerde “işyeri” (bitişik) olarak çevrilmektedir. Bu nüanstan hareketle, bu yazıda “permanent establishment”a karşılık geldiği yerlerde “işyeri” (bitişik) ve “fixed place of business”a karşılık geldiği yerlerde ise “iş yeri” (ayrı) ya da “ticari faaliyetin sürdürüldüğü sabit yer” yazmayı tercih ettim.

[4] GVK, md. 7.

[5] Bkz.: OECD MA, md. 6-21.

[6] Status of List of Reservations and Notifications at the Time of Signature by the Republic of Turkey. http://www.oecd.org/tax/treaties/beps-mli-position-turkey.pdf

[7] Status of List of Reservations and Notifications at the Time of Signature by the Republic of Turkey. http://www.oecd.org/tax/treaties/beps-mli-position-turkey.pdf

[8] Madde 12, f. 1.

[9] Madde 12, f. 2.

[10] Madde 12, f. 3.

[11] MLI Matching Database. http://www.oecd.org/tax/treaties/mli-matching-database.htm

[12] Status of List of Reservations and Notifications at the Time of Signature by the Republic of Turkey. http://www.oecd.org/tax/treaties/beps-mli-position-turkey.pdf

[13] OECD/G20 Base Erosion and Profit Shifting Project, Preventing the Artificial Avoidance of Permanent Establishment Status, Action 7 – 2015 Final Report (BEPS Action 7 Final Report), sf. 28-29. (http://www.oecd-ilibrary.org/docserver/download/2315341e.pdf)

[14] Status of List of Reservations and Notifications at the Time of Signature by the Republic of Turkey. http://www.oecd.org/tax/treaties/beps-mli-position-turkey.pdf

[15] Şüphesiz ki burada “intifa hakkı” terimi ile Türk Borçlar Kanunu

[16] MLI Matching Database. http://www.oecd.org/tax/treaties/mli-matching-database.htm